Belle progression des résultats de l’inclusion financière dans l’UMOA

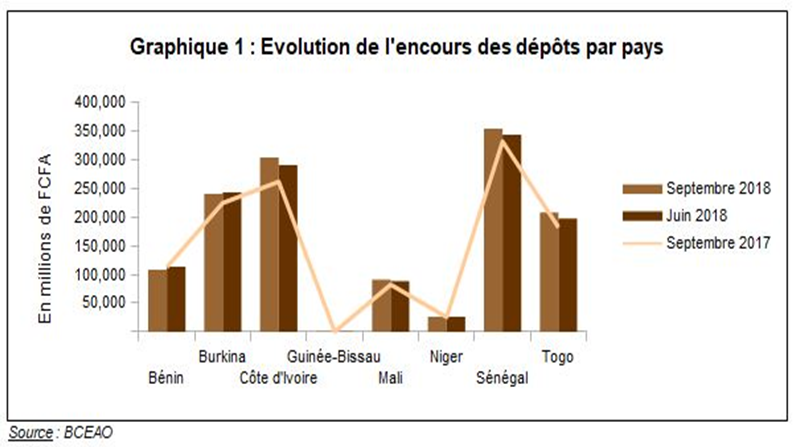

La BCEAO mis à jour les résultats de ses synthèses trimestrielle (http://bit.do/BCEAO-Indicateurs) de la progression du secteur de la microfinance pour septembre 2018. Par rapport à la même période de l’année précédente, on note une augmentation de 9,1% du nombre de bénéficiaires, soit plus de 15 millions de personnes à l’heure actuelle. Sur la même période, les dépôts auprès des SFD ont augmenté de 9,1% également, portant les dépôts collectés à 1 335,5 milliards de F CFA et le dépôt individuel moyen à 87 118 F CFA. Alors que le nombre de personnes ayant accès aux services de microfinance a augmenté, le nombre de SFD (Système Financier Décentralisé) quant à lui a diminué, passant de 626 institutions agrémentées en 2017 à 593 en 2018. L’inquiétude se situe au niveau des taux de dégradation des portefeuilles qui sont estimés à 8,88% en moyenne dans la zone UMOA (contre 6,5% en 2017) pour une norme supposée de 3% dans le secteur.

https://www.bceao.int/index.php/fr/publications/situation-de-la-microfinance-fin-septembre-2018

Quatre pistes pour la finance digitale en Afrique de l’Est

Le développement exponentiel de la finance digitale est facteur de développement. Il contribue à la performance économique des nations et à la prospérité du secteur privé. Malgré toutes les promesses qu’elle porte, la finance digitale ne pourra véritablement faire entrer les pays Est-africains dans la 4ème révolution industrielle que si certaines barrières sont levées. Voici les quatre points relevés pour mettre en place une économie digitale efficace :

- Créer des systèmes d’adressage efficace : pour développer le commerce en ligne, les livraisons à domicile et les services entre particuliers, il est nécessaire que les citoyens disposent de véritables adresses, ceci facilitant également la collecte des impôts et taxes revenant aux états.

- Permettre l’identification digitale : pour que davantage de démarches puissent être réalisées en ligne (paiement de factures, démarche administrative, inscriptions diverses), les citoyens doivent pouvoir prouver leur identité par les voies numériques, notamment grâce à la reconnaissance faciale, digitale ou de la rétine.

- L’enregistrement des terres en ligne : problème récurrent sur le continent, la titrisation des terres doit pouvoir être assuré par des services en ligne de manière à assurer une égalité de traitement sur tous les territoires.

- Interopérabilité des paiements : les différentes solutions de paiement à distance offrent de grandes opportunités mais souffrent de l’incompatibilité entre les différents opérateurs. L’interopérabilité facilite les échanges économiques comme le prouve la récente expérience du Kenya.

Madagascar, recours à l’arbitrage pour le recouvrement des créances :

Un accord sur trois ans a été signé entre le Centre d‘Arbitrage et de Médiation de Madagascar (CAMM) et l’Association Professionnelle des Institutions de Microfinance (APIMF). En cas de contentieux entre une IMF et un client concernant le remboursement de créance, l’arbitrage est une solution intéressante pour apaiser les tensions entre les deux parties grâce à un médiateur extérieur. « Le système recherché se veut très rapide […] et à bas coût, compatible avec les réalités économiques des IMF ». Cette démarche s’inscrit dans la stratégie nationale de l’inclusion financière qui a pour but de faire passer le nombre d’adulte ayant accès à des services financiers formels de 29% en 2016 à 45% en 2022.

https://www.newsmada.com/2019/01/02/microfinance-un-reglement-darbitrage-des-creances-operationnel/

Pourquoi les IMF doivent avoir des politiques de protection des consommateurs :

L’Association des Institutions de Microfinance du Rwanda (AMIR) a exhorté les principaux acteurs du secteur à concevoir des produits appropriés pour améliorer la protection des consommateurs et réduire les pertes tant pour les clients que pour les institutions financières. Le manque de politiques de protection des consommateurs entraîne des pertes tant pour les clients que pour les institutions de microfinance. Il a été établi que la protection des clients est l’un des moyens de réduire les prêts improductifs qui ont atteint 12,3% en juin 2017. Sept principes ont été érigés, ils recommandent notamment de : concevoir des produits appropriés, prévenir le surendettement, assurer la transparence envers les clients, avoir une tarification responsable, assurer un traitement respectueux et équitable des clients, assurer la confidentialité de leur données et proposer un mécanisme formel de résolution des plaintes.

http://www.panoractu.com/2018/06/20/rwanda-institutions-de-microfinance-doivent-politiques-de-protection-consommateurs/

Formation sur « la Gestion de la Performance Sociale comme outil d’amélioration de la satisfaction client » :

Le MAIN a organisé en partenariat avec le Consortium Alafia (APSFD Bénin) un atelier de formation ayant pour thème « la Gestion de la Performance Sociale comme outil d’amélioration de la satisfaction client ». La formation s’est tenue à Cotonou du 16 au 18 Janvier 2019 au Chant d’Oiseau. Elle a réuni 23 participants représentant 16 institutions venues de 5 pays africains (Togo, Burkina Faso, Bénin, Tchad et Mali)

L’objectif de la formation était d’initier les participants à la gestion des performances sociales puis, leur faire comprendre comment renforcer et mesurer la satisfaction des clients. De façon spécifique, il s’agissait de rendre les participants capables de :

- Expliquer les Normes Universelles de Gestion des Performances Sociales

- Renseigner l’outil SPI4

- Expliquer les avantages de la GPS sur la satisfaction des clients

Les deux thèmes transversaux abordés durant la formation étaient les Normes Universelles de Gestion de la Performance Sociale (NUGPS) de la Social Performance Task Force (SPTF) et les Principes de Protection des Clients (PPC) de la SMART Campaign. Ces thèmes sont des standards internationaux en matière de finance inclusive établis afin de maximiser l’impact de la microfinance en faveur du développement et ainsi de concrétiser sa mission originelle. Les NUGPS sont constituées d’un ensemble de critères répartis en 6 dimensions qui prennent en compte les divers aspects des pratiques à mettre en œuvre pour une microfinance utile à ses clients et capable d’assurer sa pérennité. Les PPC, dont les 7 grands principes sont intégrés aux NUGPS, se concentrent sur les intérêts des clients et leur protection face aux risques liés aux services financiers.

Ces thèmes font chacun l’objet d’outils de contrôle et de suivi spécifiques, notamment avec l’outil d’audit social SPI4 et la certification de la SMART Campaign. Les participants ont été formés à l’utilisation de ces outils et à leur méthodologie d’application. Il a été établi qu’en intégrant concrètement ces bonnes pratiques aux processus de gestion, les prestataires de services financier améliorent la fidélité de leurs clients ainsi que les résultats de leurs opérations. Les participants quittent cet atelier motivés et engagés en faveur de la promotion de la performance sociale au sein de leurs institutions.

La formation a été très appréciée par les participants et les enseignements reçus contribueront à l’amélioration de la qualité de service pour une meilleure satisfaction des clients.

Evénements à venir

African Interest-Free Banking & Finance Forum:

Le 6 Février 2019, un forum sur la finance sans taux intérêts sera organisé à Addis Abéba. Le forum portera sur le potentiel du marché de la finance sans intérêt, les dernières tendances, les défis et les nouvelles opportunités de ce secteur en Afrique. Plus de 18 pays seront représentés lors de l’évènement.

http://alhudacibe.com/ethiopia2019/summary.php

Information Communications Technology for Development Conference: La 11ème conférence sur les Technologies de l’Information et de la Communication pour le Développement (ICT4D) réunis les organisations privées, publiques,

et celles de la société civile du secteur humanitaire et de développement international. Du 30 Avril au 3 Mai 20419 à Kampala en Ouganda, les participants

échangeront sur la manière dont ils se sont servis des innovations technologiques pour améliorer l’impact de leurs activités.

https://www.ict4dconference.org/

Annual Africa Banking and Finance Conference:

Les 24 et 25 Avril 2019, la Conférence annuelle de la Banque et de la Finance Africaine se tiendra à Nairobi au Kénya. Le programme se concentrera sur la microfinance africaine, l’inclusion financière, la technologie dans les secteurs bancaire et financier et bien d’autres sujets. Un espace exposants sera mis en place pour les acteurs souhaitant exposer leurs produits, services et solutions.

http://www.aidembs.com/banking_conference/

Formation en Plan d’Affaires et Projections Financières (Microvision, nouvel outil Microfact) :

Du 18 au 22 Mars 2019, ADA organise au Luxembourg et/ou en Belgique une formation à la conception de plan d’affaire et projections financières en microfinance basée sur l’outil de Microvision de Microfact animée par Chuck WATERFIELD. Microfact est une initiative conjointe de ADA et BRS visant à renforcer les capacités en performance financière et sociale des institutions de microfinance et de micro-assurance. Pour ce faire, Microfact propose un ensemble d’outils et lancera prochainement son nouvel outil Microvision, qui permettra aux IMF d’élaborer des projections financières sur 5 ans.

https://www.ada-microfinance.org/fr/evenements/notre-agenda/details-d-un-evenement/2019/03/18/formation-microvision